财政部、中国证监会有关部门负责人就修订《资产评估机构从事证券服务业务备案办法》答记者问

(原标题:财政部、中国证监会有关部门负责人就修订《资产评估机构从事证券服务业务备案办法》答记者问)

图片来源于网络,如有侵权,请联系删除

经济观察网讯 12月27日,财政部、中国证监会有关部门负责人就修订《资产评估机构从事证券服务业务备案办法》答记者问。

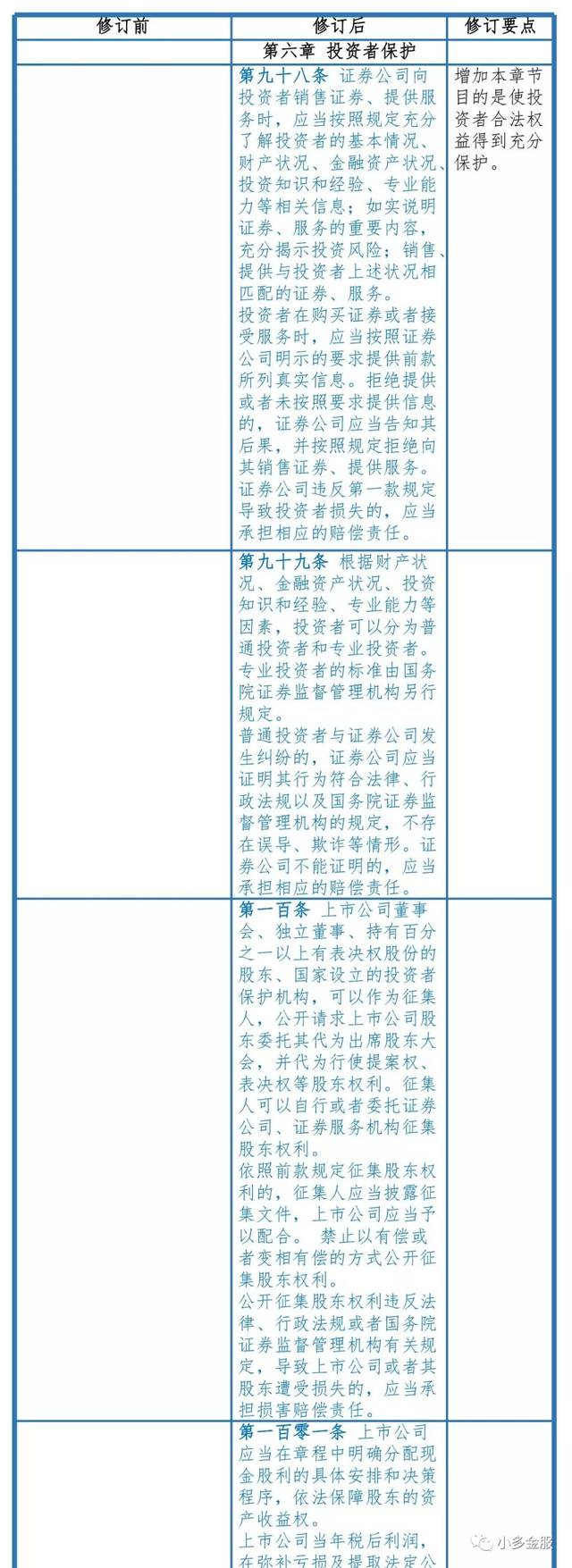

图片来源于网络,如有侵权,请联系删除

为加强对资产评估机构从事证券服务业务的监督管理,规范资产评估机构从事证券服务业务备案行为,近日,财政部、中国证监会修订印发了《资产评估机构从事证券服务业务备案办法》(财资〔2024〕172号,以下简称《备案办法》)。财政部、中国证监会有关部门负责人就《备案办法》有关问题回答了记者提问。

图片来源于网络,如有侵权,请联系删除

问:请简要介绍《备案办法》修订的背景?

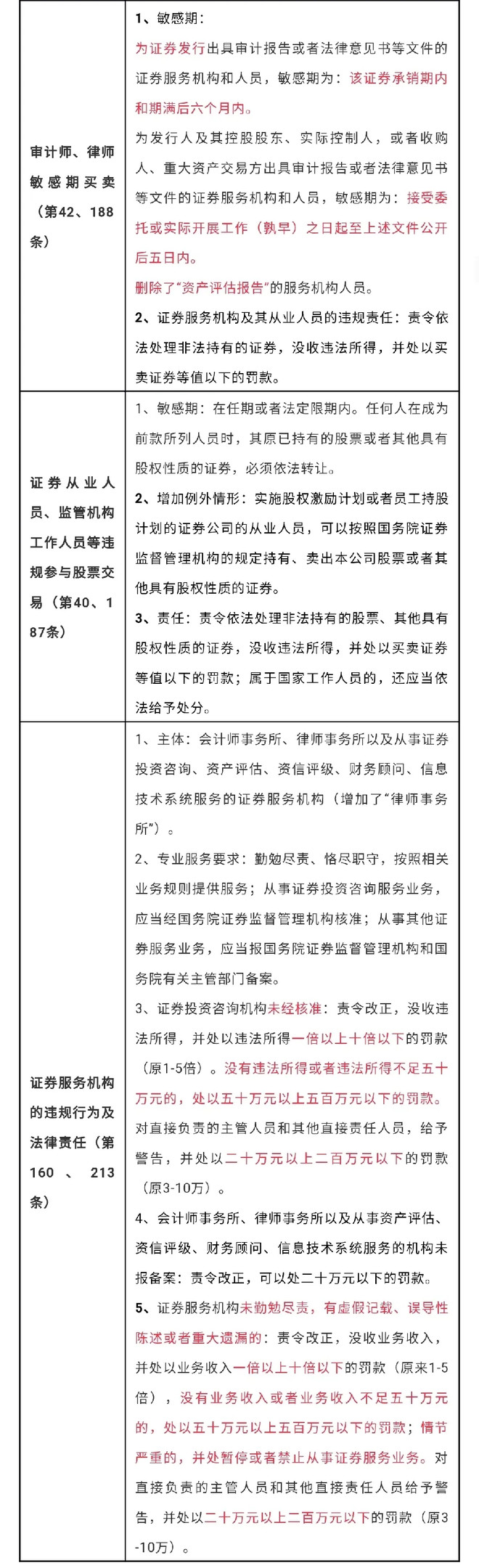

答:资产评估机构为证券发行、上市、挂牌、交易及其他相关活动提供资产评估专业服务,为上市公司等主体提供独立、客观、公正的价值信息,是服务资本市场公平交易、公开披露的重要力量。由于涉及利益广、社会影响大、执业风险高、业务复杂,资产评估机构从事证券服务业务一直是监管的重点。1993年,原国资局会同中国证监会建立了资产评估机构从事证券评估业务行政监管体制,对资产评估机构从事证券评估业务实行行政审批。2019年,为落实“放管服”要求,《证券法》(2019年修订)将资产评估机构等证券服务机构从事证券业务由行政审批改为备案管理。为适应新的管理规定,财政部、中国证监会联合印发《资产评估机构从事证券服务业务备案办法》(财资〔2020〕114号)(以下简称原《办法》),明确资产评估机构从事证券服务业务应向财政部和中国证监会备案,接受双方监管。

实施备案制管理后,证券评估机构数量迅速增长,规模不断扩大,截至目前共有证券评估机构279家,较2020年备案制改革前的69家增长了304%。随着证券评估机构数量成倍增长,市场竞争日趋激烈,原《办法》在提升资产评估服务质量、推动资本市场健康有序发展中暴露出一些不足,例如,备案管理要求不够明确、未备案执业限制针对性不强、证券服务业务范围较为原则,难以满足资本市场防风险、强监管、促高质量发展的需要。

随着我国经济由高速增长阶段转向高质量发展阶段,以习近平同志为核心的党中央将防控金融风险放到更加重要位置。资产评估机构、市场经营主体、监管部门、行业协会等呼吁,及时对原《办法》进行修订,把紧备案入口、坚持从严监管,提升证券评估机构服务资本市场质量和水平,提升资产评估监管质效,推动行业高质量发展。

问:修订主要遵循哪些原则?

答:为贯彻落实党中央国务院关于加强财会监督、全面加强金融监管的重要精神和决策部署,适应全面注册制下资本市场对高质量财务信息和评估执业水平的需求,本次修订坚持以下原则,针对性作出有关监管安排。一是坚持从严监管。把紧备案入口、强化持续监管、畅通备案出口,将备案要求贯穿证券评估业务监管全过程,提升资产评估机构证券执业能力。二是坚持问题导向。集中解决证券评估机构未备案执业、超出胜任能力执业等突出问题,强化备案严肃性,规范行业秩序,助力提升证券评估业务整体质量。三是坚持协调贯通。完善财政部与中国证监会备案联合监管机制,发挥行业协会自律管理作用,合理利用核验、公告等管理手段,进一步发挥行业监管与市场监管、行政监管与自律监管的协同性。

问:《备案办法》修改的主要内容是什么?

答:《备案办法》共五章二十一条,包括总则,备案要求、材料和方式,备案核验、公告和注销,法律责任,附则。主要修改内容包括五个方面。

一是明确备案管理要求。从内部管理、质量控制、执业人员、职业风险基金或职业责任保险、诚信记录等方面明确备案要求,突出机构内部管理规范、质量管理健全等证券执业基本要求。增加首次备案现场核验安排,加强入口管理。二是明确备案范围和未备案执业限制。结合资本市场监管实践和市场主要关切,将备案业务范围调整为发行上市、信息披露等相关的资产评估报告,范围界定更加清晰,便于市场理解。将备案时点提前到承接业务前,明确证券服务业务活动中使用的资产评估报告由符合备案规定的资产评估机构出具,提升未备案机构执业限制针对性。三是加强持续备案监管。增强持续备案要求,优化重大事项备案和年度备案有关规定,加强对机构证券执业情况的持续关注,督促问题机构持续整改等。四是健全备案退出机制。明确依法终止营业、自行申请注销证券备案、虚假骗取备案等退出情形,完善证券评估机构“有进有出”机制,推动形成市场化筛选及科学管理格局。五是建立整改公告机制。对于未能满足备案要求的资产评估机构,要求其在6个月内完成整改并报送整改报告。未整改或整改不到位的,财政部和中国证监会向社会公告,持续关注相关机构整改进展并实施重点监管。此外,对于新老办法衔接,在附则中对已备案证券评估机构作出一年的过渡期安排。

问:如何做好《备案办法》的贯彻落实?

答:财政部将会同中国证监会,切实抓好《备案办法》贯彻落实,稳妥有序推进资产评估机构从事证券服务业务备案工作。一是加大宣传力度。通过多种方式积极宣传、组织培训、答复提问,做好政策解读,促进理解执行。二是强化备案辅导。加强对备案申请机构和已备案机构的辅导,督促指导有关资产评估机构按照文件要求,逐步稳妥完成过渡。三是健全工作机制。优化完善行政监管与自律监管有机结合,有序开展备案相关的核验、公告等管理工作。