时隔多年险企调低经济假设 业内人士:利于长期稳健经营

图片来源于网络,如有侵权,请联系删除

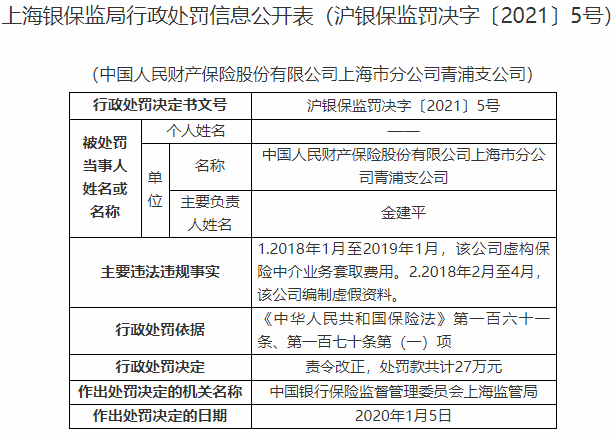

近日,多家上市险企调整经济假设引发市场关注。

图片来源于网络,如有侵权,请联系删除

据中国证券报记者不完全统计,已有7家上市险企下调长期投资回报率、风险贴现率等经济假设。整体来看,上市险企将长期投资回报率从5%下调至4.5%,风险贴现率由10%-11%不等下调至8%-9.5%不等。值得一提的是,上市险企上一轮集体调整经济假设还是在2016年左右。

业内人士认为,受市场利率下行、资本市场波动等因素影响,上市险企实际投资收益率表现持续承压,与投资收益率假设的偏差逐步加大,上市险企基于市场环境变化调整经济假设,此举不仅能够提高保险公司评估价值的可信度,也有利于其长期稳健经营。

下调两项经济假设

据记者不完全统计,当前中国人保、中国人寿、中国平安、中国太保、新华保险、中国太平、阳光保险等上市险企下调了长期投资回报率和风险贴现率等经济假设。

整体来看,多家上市险企将长期投资回报率从5%下调至4.5%。比如,中国平安表示,基于对宏观环境和长期利率趋势的综合考量,公司2023年审慎下调寿险及健康险业务内含价值长期投资回报率假设至4.5%。中国人保在2023年报中表示,人保寿险采用的投资收益率假设传统险为4.5%、分红与万能险为4.75%,人保健康采用的投资收益率假设为4.5%。2022年,人保寿险和人保健康使用的投资收益率假设均为5%。

此外,多家上市险企还同步下调了风险贴现率假设。整体来看,险企调整前的风险贴现率假设在10%-11%不等,调整后的风险贴现率假设在8%-9.5%不等。中国人寿的风险贴现率假设由10%下调至8%,中国人保、新华保险、中国太保、中国太平调整后为9%,中国平安、阳光保险调整后为9.5%。

值得一提的是,上市险企上一轮对投资回报率和风险贴现率假设进行调整是在2016年左右。彼时,上市险企将投资回报率假设从5%-5.5%不等调整至5%左右,风险贴现率由此前的11%-11.5%不等调整至10%-11.5%不等。

业内人士介绍,在评价保险公司价值时,内含价值、新业务价值等是重要指标。而内含价值中的有效业务价值建立在对未来预测的基础之上,分析计算需要涉及大量未来经验假设,关键假设包括经济假设和精算假设。其中,经济假设就包括风险贴现率和投资收益率。

险企投资端承压

业内人士认为,在长端利率长期下行背景下,保险公司以固定收益资产为主的配置策略面临投资收益率持续下滑问题,险企实际投资收益率水平难以达到设定的5%的长期投资收益率假设。下调长期投资收益率假设是基于市场环境变化做出的调整。

中国精算师协会创始会员徐昱琛表示,一方面,十年期国债收益率持续下行,险企固收类资产投资回报率下降;另一方面,基于资本市场中长期资产投资回报的变化,上市险企对长期投资回报率进行下调。

“内含价值评价体系中,受利率变动影响的两大假设为风险贴现率和长期投资收益率。利率下行环境下,二者均面临下调压力。”东吴证券非银分析师胡翔认为,近年来,受长端利率系统性下行影响,上市险企平均投资收益率与内含价值投资收益率假设偏差逐步加大。

无论是从行业整体还是从上市险企的数据来看,2023年,受利率下行、资本市场波动等因素影响,保险资金投资收益率均处于较低水平。国家金融监督管理总局披露的数据显示,2023年保险资金年化财务收益率为2.23%、年化综合收益率为3.22%。A股五大上市险企2023年报显示,五家上市险企的净投资收益率、除中国平安之外四家上市险企的总投资收益率均较去年同期有所下滑。

对于经济假设的下调,部分上市险企高管在2023年度业绩发布会上进行回应。新华保险副总裁龚兴峰表示,保险资金具有长期性,公司对任何调整都需要慎重,是基于长期期望值的判断。考虑到当前无风险收益率、基础利率下降,结合公司对自身投资能力的判断、行业共识等因素,公司调整投资收益率假设。此外,公司建立了投资收益率和风险贴现率假设联动的内在逻辑机制,结合4.5%的投资收益率假设,对无风险收益率和风险溢价评估,将风险贴现率调整至9%。

强化资负联动管理

从数据来看,调整投资收益率、风险贴现率假设后,上市险企的内含价值、新业务价值较使用旧的经济假设有所下降。但业内人士认为,调整后,内含价值、新业务价值数据的可信度有所提高。

招商证券非银首席分析师郑积沙表示,如果保险公司一直采用激进假设,将会使险企承担较大投资风险,一方面导致当期内含价值和新业务价值“虚高”,另一方面会降低利差益,使得未来年度内含价值和新业务价值逐步衰减并压缩利润空间。投资收益率和风险贴现率假设的合理性不仅能够提高保险公司评估价值的可信度,也有利于其长期稳健经营。

在业内人士看来,利差损隐忧仍是当前保险股投资的“达摩克利斯之剑”,保险公司需从资负两端发力应对利差损:在负债端,持续降低负债成本;在投资端,加强研判,优化资产配置,提升投资收益。

徐昱琛表示,从投资端来看,保险公司需做好资产负债匹配,比如拉长资产久期、配置高分红股票等;从负债端来看,监管部门已采取包括调降人身险产品预定利率、调降万能险结算利率等在内的一系列措施,保险公司还需做好费用控制,降低负债成本。

在2023年度业绩发布会上,中国人寿总裁利明光表示,在投资端,强化资负联动,不断加强投资能力建设,在深谙负债特征的前提下搞好投资,在深谙投资的前提下做好产品供给。中国人保集团副总裁、人保寿险总裁肖建友表示,强化资负联动管理,在利率下行趋势下,主动管理久期缺口,拉长资产久期,防范资产负债久期错配风险。