图片来源于网络,如有侵权,请联系删除

一、引言:便利店行业的战略地位与市场价值

在全球零售市场变革浪潮中,便利店作为“最后一公里”服务的关键节点,正成为满足即时消费需求的核心业态。其24小时运营、密集网点布局及高度灵活性,不仅重塑了城市消费生态,更成为新零售竞争的主战场。

二、市场规模:结构性扩张与区域分化

(一)全球格局:万亿美元市场的区域博弈

2022年全球便利店市场规模首次突破1万亿美元,达10,153亿美元,同比增长9.9%。预计2023-2026年将保持9.3%的年复合增长率。区域发展呈现显著分化:

渗透率对比:韩国以每1127人一家便利店领先全球,日本、中国台湾分别为2264人/店和2432人/店;中国大陆覆盖4751人/店,较2021年(7033人/店)显著改善,但仍存3倍差距。

增长极分布:东南亚、中东等新兴市场增速显著,其中印尼门店复合增长率超15%,沙特便利店销售额年增22%。

(二)中国市场:5000亿级赛道的结构性变革

规模跃迁:据中研普华产业研究院的《》分析,2023年中国便利店市场规模达5830亿元,同比增长10.8%,预计2025年突破6800亿元。

中国连锁经营协会数据显示,2024年净增门店9570家(新开14,550家,关闭4980家),门店总数超30万家。

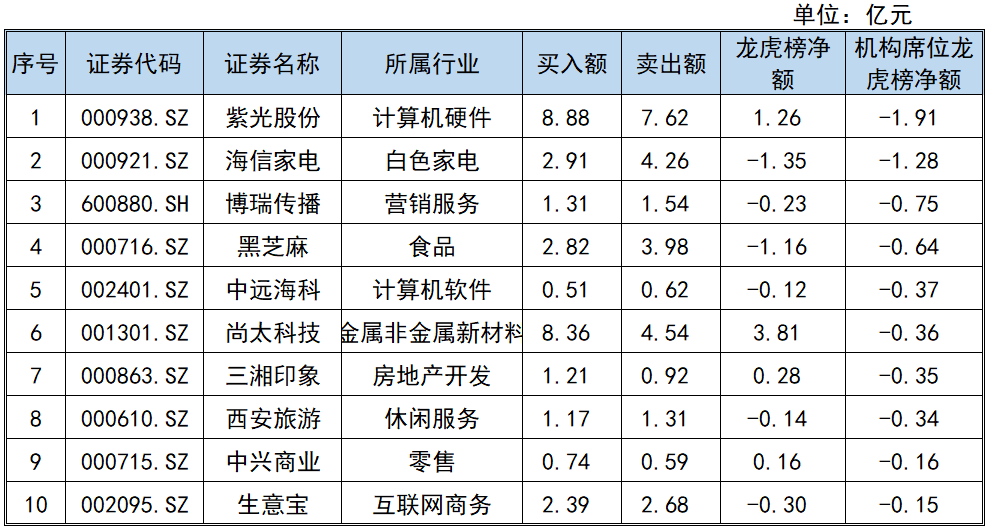

图表:2024年中国便利店门店数量

区域分化:

密度梯度:长三角/珠三角门店密度达2800家/千万人,是西北地区的6.3倍;

增长动能:三四线城市门店数同比增长19%,显著高于一线城市的4.2%;

业态升级:24小时门店占比从2019年的32%升至2023年的51%,夜间经济贡献率超35%。

三、竞争格局:三足鼎立与生态重构

(一)三大阵营的贴身肉搏

(二)关键竞争维度解析

供应链效率:

鲜食毛利率:罗森达42%(行业均值27%),通过自建烘焙工厂实现60%鲜食自给;

库存周转:7-11通过AI预测模型将报废率降至0.8%,周转天数压缩至12天;

数字化能力:

会员运营:美宜佳会员复购率45%,通过“云值守”系统实现千店千面运营;

无人技术:京东便利店试点AI动态定价,夜间无人值守门店人力成本降低60%;

生态整合:

“便利店+”模式:全家“便利店+咖啡”贡献40%营收,中百集团“日咖夜酒”门店坪效提升200%;

政企合作:红旗连锁与地方政府合作提供政务代办服务,进店频次达4.2次/周。

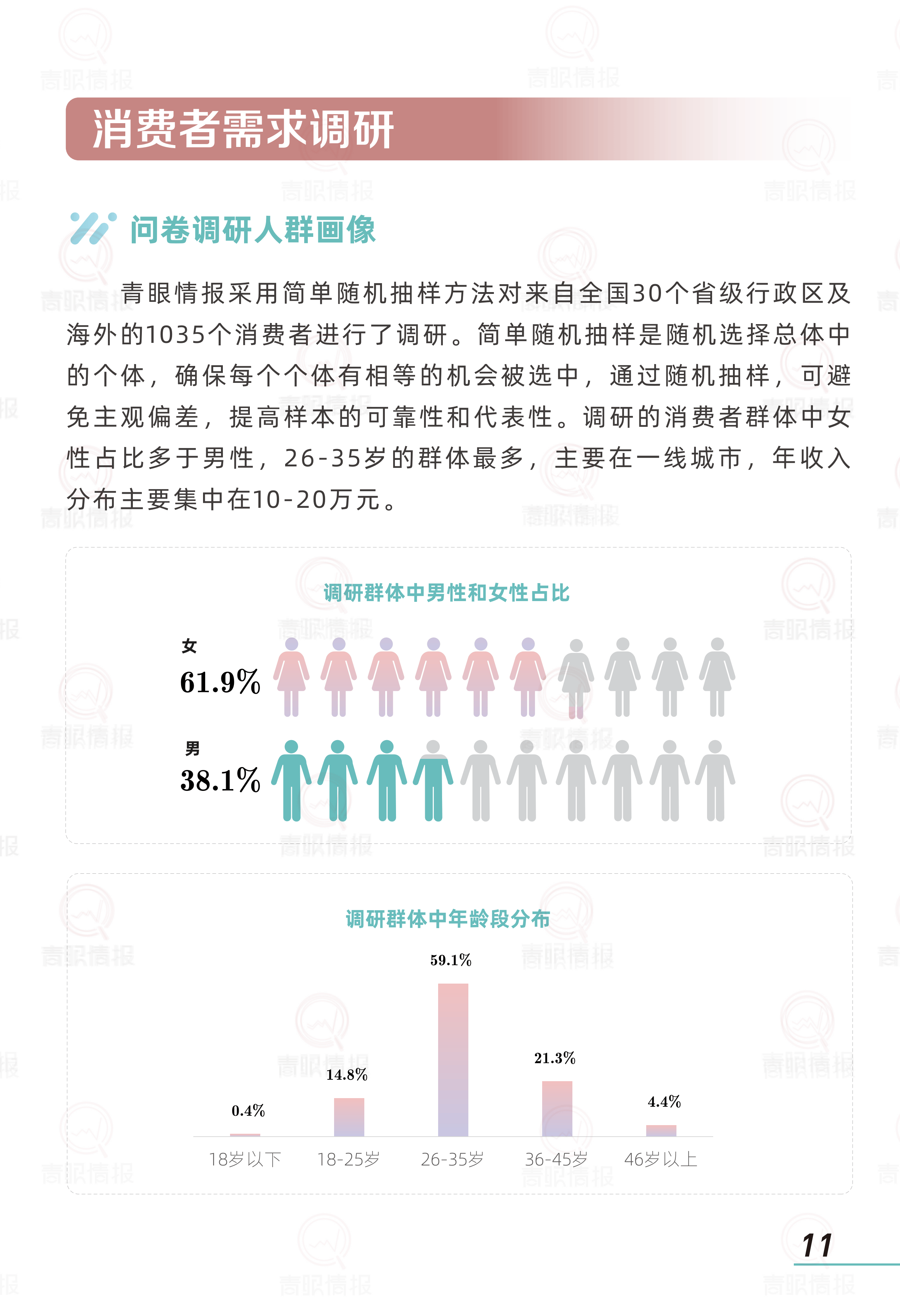

四、消费者洞察:需求升级与行为变迁

(一)核心需求演变

即时性消费:应急商品销售占比从2019年的38%升至2023年的52%;

场景融合:

“第三空间”功能:42%的消费者将便利店作为社交/休息场所;

“15分钟生活圈”:商务部推动的社区店占比达65%,提供快递代收、打印等30+项服务;

健康化趋势:低糖食品销售额年增45%,即食沙拉占比从2%提至8%。

(二)消费行为数据

客单价提升:2023年行业客单价达28.6元,同比增13%;

支付偏好:移动支付占比超92%,其中35%为刷脸支付;

峰值时段:18-20点销售额占比达30%,早餐时段(7-9点)增速显著。

五、政策与资本:双轮驱动下的生态进化

(一)政策红利释放

国家支持:

新基建范畴:“十四五”规划明确将便利店纳入智慧零售基础设施;

补贴政策:15省市出台改造补贴,单店最高可获8万元;

标准制定:2024年《即食食品卫生管理规范》实施,推动行业标准化率从62%提至85%;

地方试点:上海垃圾分类政策使便利店包装回收率提升至45%。

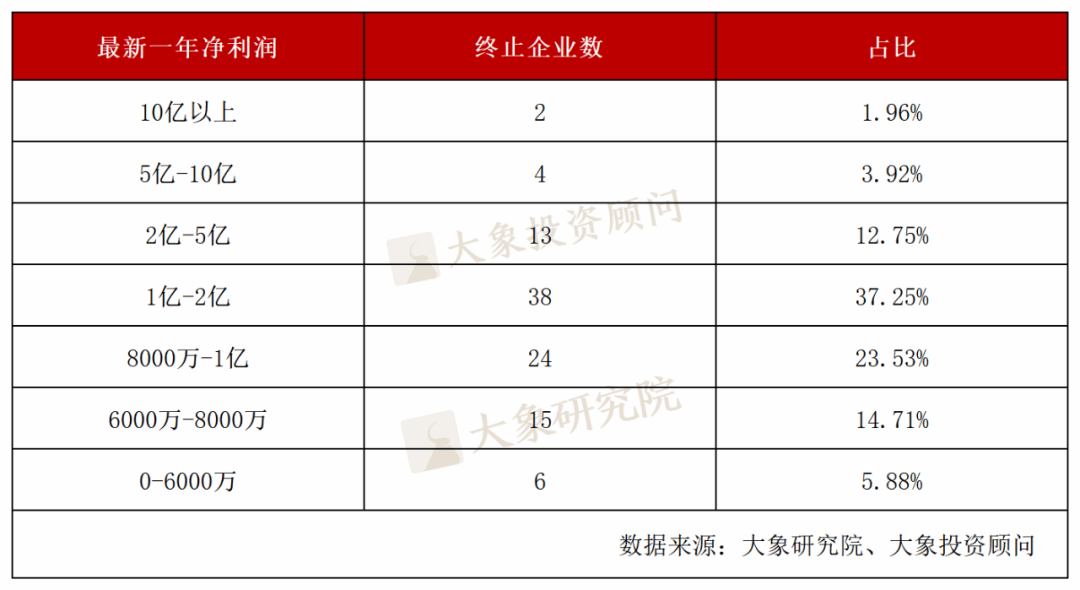

(二)资本流向与估值逻辑

融资动态:2024年行业融资额超50亿元,头部品牌估值中位数达25亿元;

并购趋势:区域龙头整合加速,2023年并购案达12起,涉及金额32亿元;

上市动向:美宜佳、天福启动IPO辅导,拟募资用于供应链数字化升级。

六、挑战与机遇:冰火两重天的行业突围

(一)五大核心挑战

成本失控:

人力成本:占比从18%升至26%,店长年均流失率达35%;

租金压力:一线城市门店年租金涨12%,单店净利润缩水23%;

同质化困局:

商品重复率:鲜食品类超75%,网红商品生命周期仅2.3个月;

创新乏力:80%新商品上市3个月内退市;

技术瓶颈:

数字化投入:单店系统投入需15-20万元,ROI周期超3年;

数据孤岛:仅38%的企业实现供应链数据打通;

监管风险:

食品安全:23%中小品牌因新规面临整改;

牌照合规:烟草/酒类经营许可证获取难度增加;

跨界冲击:

即时零售:美团闪电仓分流12%的便利店即时需求;

社区团购:生鲜品类渗透率达40%,冲击传统便利店客群。

(二)四大增长机遇

下沉市场红利:

规模潜力:三四线城市人均便利店数仅为一线城市的1/3;

增长案例:美宜佳在湖南县级市门店日销超1.5万元;

银发经济:

老年客群:60岁以上消费者占比从8%提至14%;

适老化改造:增设健康监测设备、慢病患者用药提醒服务;

出海布局:

东南亚市场:单店日销达1.2万元,毛利率超35%;

模式输出:罗森在越南试点“便利店+金融”模式;

ESG转型:

绿色门店:采用节能设备可使单店碳排放降低18%;

政策奖励:杭州试点绿色门店补贴达5万元/店。

七、未来趋势:六大维度重构行业版图

据中研普华产业研究院的《》分析预测

(一)技术融合:从“人效”到“数效”的进化

AI店长:算法自动优化订货/排班,试点门店运营效率提升40%;

元宇宙应用:7-11在东京试点虚拟店员导购,转化率提升25%;

物联网升级:RFID技术使50㎡门店SKU承载量突破2500个。

(二)场景革命:空间价值的深度挖掘

微型仓储:前置仓化改造使单店覆盖半径从500米扩展至1.5公里;

社区枢纽:集成快递柜、共享充电宝等8大功能,服务收入贡献达35%;

体验经济:引入AR试妆、盲盒机等设备,年轻客群占比提至45%。

(三)供应链重构:从“推式”到“拉式”的转型

柔性供应链:通过C2M模式实现30%商品定制化生产;

共享仓配:区域龙头共建云仓,使仓储成本降低22%;

区块链溯源:生鲜商品溯源覆盖率从35%提至80%。

(四)组织进化:平台化与生态化共生

加盟模式创新:推行“合伙加盟”,加盟商利润率从12%提至18%;

生态联盟:与电商平台共建“即时零售联合体”,订单增长40%;

人才战略:校企共建“便利店学院”,店长培养周期缩短50%。

(五)全球化突围:从“走出去”到“扎下根”

本土化策略:东南亚门店引入当地支付工具,交易额提升30%;

供应链出海:在天梭建立鲜食联合工厂,覆盖中东6国市场;

文化融合:开发清真认证商品,中东门店溢价率达160%。

(六)ESG实践:从“合规”到“品牌溢价”

绿色包装:可降解材料使用率从15%提至40%;

碳积分体系:消费者参与环保活动可兑换优惠券,参与度超60%;

社会责任:设立“便利店助学计划”,覆盖12万山区儿童。

八、结论:便利店行业的未来战略图景

2025年中国便利店行业正站在历史变革的临界点。市场规模突破6800亿元的背后,是数字化转型的生死时速、是下沉市场的深耕博弈、更是ESG理念的战略重构。对于从业者而言,需构建“数据驱动+场景创新+生态协同”的三维竞争力:

短期:聚焦鲜食供应链升级与“便利店+”模式迭代;

中期:布局AI店长系统与共享仓配网络;

长期:探索出海本土化与元宇宙消费场景。

政策制定者需进一步细化“一刻钟生活圈”的配套标准,推动形成“政府引导+企业主体+社会参与”的协同治理机制。唯有如此,便利店才能从“民生基础设施”升级为“城市服务中枢”,在万亿零售蓝海中书写新的增长传奇。

......

如需了解更多便利店行业报告的具体情况分析,可以点击查看中研普华产业研究院的《》。