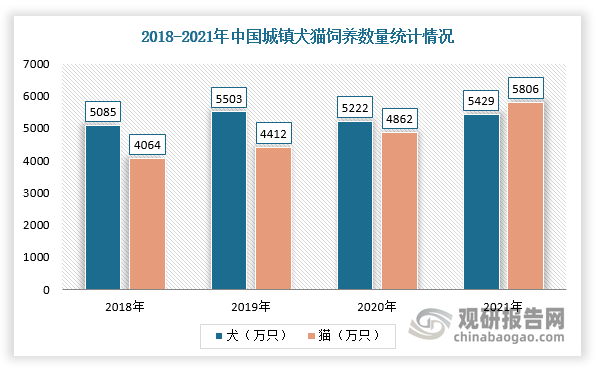

一、行业现状:市场规模持续扩容,结构性机会显现

图片来源于网络,如有侵权,请联系删除

近年来,全球餐具市场呈现稳步增长态势。2022年中国餐具市场规模已达2567.1亿元,预计2030年全球市场规模将突破492.3亿美元。从区域分布看,亚太地区以38.56%的市场份额领跑全球,中国、印度等新兴市场因人口红利和餐饮消费升级成为核心驱动力。

细分领域亮点频现:

一次性餐具:外卖行业的爆发式增长推动需求激增。数据显示,我国一次性餐具在外卖场景的渗透率超75%,家庭宴请场景的需求占比亦提升至20%。

婴幼儿餐具:安全性需求催生硅胶、密胺等材质创新,但行业集中度较低,前十企业市场份额不足30%,市场整合空间广阔。

环保餐具:秸秆、甘蔗纤维等可降解材料加速渗透,2025年秸秆餐具市场规模预计突破50亿元,年复合增长率达12%。

痛点与挑战:

材料安全隐患:密胺餐具因高温释出甲醛和三聚氰胺的问题频发,2021年网红儿童餐具超标事件引发行业信任危机。竞争同质化:国际品牌(如双立人、宜家)与本土企业(顺祥、红叶)在价格、功能上陷入红海竞争,差异化创新亟待突破。

根据中研普华产业研究院发布的《》显示:

二、驱动因素:消费升级与政策红利双轮推进

1. 消费场景扩展:

外卖市场规模从2019年的6500亿元增长至2024年的1.5万亿元,带动一次性餐具年消耗量超600亿件。同时,“懒人经济”推动家用一次性餐具需求增长,洗碗机普及率提升至15%,适配餐具设计成新卖点。

2. 政策与环保导向:

中国“双碳”目标下,《塑料污染治理行动方案》明确限制传统塑料餐具使用,可降解材料替代率需在2025年达到30%。中研普华预测,环保餐具市场规模将以年均18%的速度增长。

3. 技术创新赋能:

智能化:抗菌涂层、温度感应等技术的应用使餐具功能延伸至健康管理领域。定制化:婚庆、商务礼品场景中,个性化餐具定制需求年增长率超25%。

1. 材料革命引领可持续发展

秸秆、竹纤维等生物基材料成本下降30%,逐步替代传统塑料。预计2030年环保材质餐具占比将超50%,成为主流选择。

2. 智能化与场景融合

健康监测餐具:内置传感器的智能筷子可检测食物成分,2024年此类产品在母婴市场的渗透率已达8%。餐饮服务一体化:餐具与预制菜、自热食品捆绑销售的模式兴起,带动产业链协同增长。

3. 全球化竞争格局重塑

东南亚、中东等新兴市场成为出海热点。中国餐具出口额从2020年的120亿美元增至2024年的210亿美元,跨境电商渠道贡献率达40%。

四、视角:投资策略与风险提示

核心机会:

细分赛道龙头:关注环保材料研发企业及母婴餐具品牌化突围机会。技术壁垒构建:智能餐具专利布局(如抗菌技术、智能交互)将成为竞争护城河。

风险预警:

原材料波动:石油价格上涨导致密胺树脂成本攀升,企业需加强供应链韧性。法规趋严:欧美市场对食品接触材料的标准升级,出口企业面临认证成本增加压力。

结语

餐具行业正从“基础消费品”向“科技+环保+服务”综合载体转型。中研普华《》指出,未来五年将是行业整合与创新的关键窗口期。企业需以用户需求为核心,抓住材料革新与智能化趋势,同时借助政策东风拓展全球化布局。