鸿鹄基金最新重仓股曝光 险资“长钱”加码高股息资产

作为首批保险资金长期股票投资试点,鸿鹄志远(上海)私募投资基金有限公司的动态备受关注。随着A股上市公司2025年一季报陆续披露,鸿鹄基金的最新持股情况浮出水面。Wind数据显示,截至一季度末,鸿鹄基金重仓持有中国电信、伊利股份、陕西煤业三只个股,合计持股市值超125亿元。在鸿鹄基金一期500亿元投资落地之后,鸿鹄基金二期获批200亿元,其投资方向为中证A500指数成分股中符合条件的大型上市公司A股、H股。

图片来源于网络,如有侵权,请联系删除

中国证券报记者调研了解到,第二批获批保险资金长期股票投资试点的机构正加快推进相关工作落地。国家金融监督管理总局局长李云泽5月7日在国新办新闻发布会上表示,近期拟再批复600亿元,进一步扩大保险资金长期股票投资试点范围。以此来计算,已批复和拟批复的保险资金长期股票投资试点规模达到2220亿元。

图片来源于网络,如有侵权,请联系删除

鸿鹄基金三大重仓股

图片来源于网络,如有侵权,请联系删除

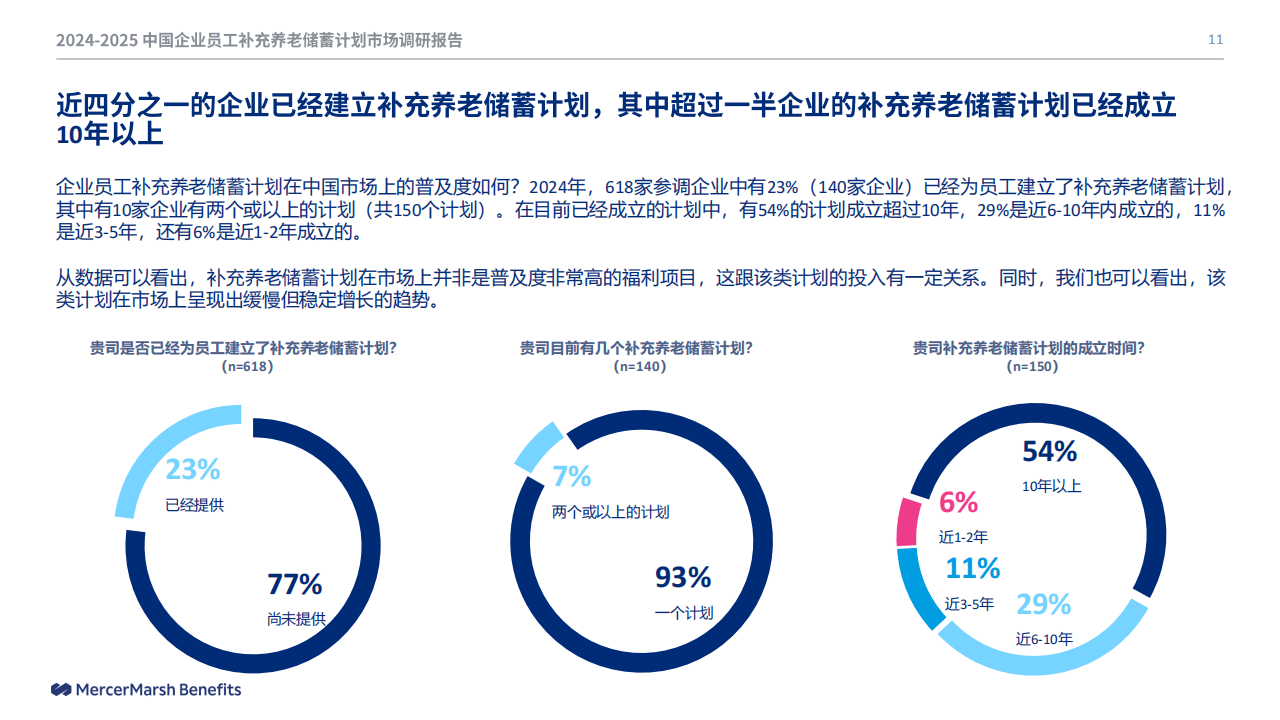

Wind数据显示,2025年一季度末,鸿鹄基金重仓持有中国电信、伊利股份、陕西煤业三只个股,合计持股数量超10亿股,合计持股市值超125亿元。

具体来看,一季度末,鸿鹄基金分别持有中国电信、伊利股份、陕西煤业7.62亿股、1.53亿股、1.16亿股,持股市值分别为59.80亿元、42.90亿元、23.05亿元。与2024年末的持股数量相比,一季度,鸿鹄基金对伊利股份、陕西煤业分别加仓1351.26万股、1503.77万股,对中国电信的持股数量保持不变。

2023年10月,金融监管总局批复同意中国人寿和新华保险通过募集保险资金试点发起设立证券投资基金,投资股市并长期持有,规模500亿元。2024年2月29日,鸿鹄基金正式成立,总规模500亿元,由中国人寿与新华保险分别出资250亿元,2024年3月4日该基金正式启动投资。截至2025年3月初,鸿鹄基金投资落地500亿元,实现风险低于基准、收益高于基准的良好业绩表现。

Wind数据显示,2024年二季度末,鸿鹄基金首次出现在伊利股份的前十大流通股东名单中,持股1.19亿股。2024年三季度末,鸿鹄基金对伊利股份的持股数量没有变化。2024年四季度、2025年一季度,鸿鹄基金对伊利股份进行了加仓。2025年一季度末,鸿鹄基金对伊利股份的持股比例为2.41%,为其第五大流通股东。

此外,2024年三季度末,鸿鹄基金新进成为陕西煤业的第十大流通股东,持股7016.23万股,在2024年四季度、2025年一季度,鸿鹄基金接连加仓陕西煤业。2025年一季度末,鸿鹄基金对陕西煤业的持股比例为1.2%,为其第六大流通股东。2024年四季度末,鸿鹄基金新进成为中国电信的第七大流通股东,持股7.62亿股。

中国人寿相关负责人此前表示,鸿鹄基金坚持长期投资、价值投资和稳健投资的投资理念;选择竞争优势明显、治理结构优良、具有良好商业盈利模式的上市公司,买入并长期持有;在股票市场低迷、市场信心不足、上市公司股价被错杀大幅下跌时,鸿鹄基金坚定买入。

试点加速落地

自2023年10月首批试点获批以来,保险资金长期股票投资试点加速推进。

今年1月,金融监管总局批复太平洋人寿、泰康人寿、阳光人寿及相关保险资产管理公司以契约制基金方式参与试点,规模为520亿元。今年3月,金融监管总局又批复人保寿险、中国人寿、太平人寿、新华保险、平安人寿等5家险企开展保险资金长期股票投资改革试点,规模为600亿元。截至目前,已批复和拟批复的保险资金长期股票投资试点合计规模达到2220亿元。

近期,第二批保险资金长期股票投资试点落地步伐加快。新华保险4月29日发布公告称,公司拟出资不超过100亿元认购由国丰兴华(北京)私募基金管理有限公司发起设立的私募基金份额。该基金成立规模200亿元,新华保险与中国人寿拟各出资100亿元认购私募基金份额。根据公告,该基金投资范围为中证A500指数成分股中符合条件的大型上市公司A股、H股。“标的公司应当公司治理良好、经营运作稳健、股息相对稳定、股票流动性相对较好,与保险资金长期投资需求相适应。”新华保险表示。

4月16日,泰康资产表示,泰康资产关于发起设立全资私募基金管理子公司泰康稳行私募基金管理有限公司(暂定名)的申请已获得金融监管总局批准。泰康稳行将作为基金管理人向泰康人寿保险有限责任公司定向发行契约型私募证券投资基金,泰康人寿作为单一持有人,预计首期投资规模为120亿元。国家企业信用信息公示系统显示,泰康稳行于4月21日成立,法定代表人为王琦,注册资本为1000万元,经营范围包括私募证券投资基金管理服务。

记者调研了解到,保险资金长期股票投资试点在偿付能力计量、会计核算等方面获得政策支持。业内人士认为,保险资金通过设立私募证券投资基金的方式投资权益市场有助于减少二级市场波动对利润表的影响。华创证券金融业研究主管、首席分析师徐康表示,在保险资金长期股票投资改革试点模式下,险资发起设立的基金以长期股权投资的形式计入资产负债表,通过持股比例乘以基金公司当期损益的方式计入险企利润表,可在一定程度上减少权益类资产公允价值波动对财务报表的直接影响。

关注高股息资产

业内人士表示,保险资金负债端成本具有刚性,因此在投资时追求安全稳健的投资收益,经营运作稳健、股息相对稳定、流动性较好的上市公司股票或是保险资金长期股票投资试点基金的重点关注对象。

以鸿鹄基金重仓的三只个股为例,按照2024年年报列示的每股分红以及2025年5月7日最新收盘价计算,陕西煤业的股息率接近7%,伊利股份、中国电信的股息率分别超过4%、3%。同时,三只个股的分红也较为稳定。比如,陕西煤业分别披露了2024年半年度、三季度、年度分红方案。陕西煤业在2024年年报中表示,拟向公司股东每10股派发现金股利11.36元(含税),共计现金分红金额110.14亿元。本次年度利润分配与前次中期利润分配、三季度利润分配金额合并计算,共计现金分红金额130.70亿元,占公司当年实现可供分配利润的65%。

并非仅是保险资金长期股票投资试点基金关注高股息资产,这类资产一直是保险行业的重点关注对象之一。“高股息资产的分红相对稳定,能够满足保险资金对长期稳健收益的需求,高股息资产一直在保险机构的权益配置中占据一定比例,有的占比甚至超过一半。”某中小保险公司权益投资负责人表示,“高股息策略一直是险资权益类资产配置的重要策略,如果能够获批开展保险资金长期股票投资试点,获得政策支持,保险机构有望更加青睐这类资产。”

业内人士认为,未来保险资金对高股息资产的配置比例或进一步提升。国金证券非银首席分析师舒思勤表示,在资产端,长端利率维持低位,当前保险资金新配债券获得的收益或已难以覆盖新流入保费的负债成本,一味超配长债拉长久期将加剧收益错配风险,叠加非标资产大量到期,预计每年有超3.5万亿元资产面临再配置。在优质非标资产荒背景下,险资未来需要增加其他资产配置以弥补非标收益的缺口,通过增加高股息股票配置,以股息补票息是提升净投资收益率的重要路径。此外,权益类资产的价差收益也是提升综合投资收益率的重要手段。

舒思勤进一步表示,未来高股息是保险资金权益配置的重要方向,一是增配权益中高股息标的规模,二是存量权益中高股息标的占比将提升,预计未来3年保险资金每年增配高股息标的规模为3000亿元至4000亿元。

记者注意到,多家上市保险公司的OCI类股票配置比例进一步上升。比如,新华保险2024年年报显示,截至2024年底,公司高股息OCI类权益工具投资由年初的53.70亿元增至306.40亿元,增长470.6%。

(编辑:许楠楠) 关键字: